Die Vorteile der (fondsgebundenen) Basisrente gegenüber einer anderen staatlich geförderten Altersvorsorge im Überblick:

- Zum einen ist ein wesentlich höheres gefördertes Volumen pro Jahr von 24.305 Euro (ledig) bzw. 48.610 Euro (verheiratet) möglich – dies ist für Gutverdiener, die auch einen höheren Steuersatz haben und für die Generation 50plus, die wenig Zeit bis zum Rentenbeginn haben und entsprechend hohe Beiträge leisten wollen, von Vorteil und

- zum zweiten kann bei der Basisrente auf die Bruttobeitragsgarantie verzichtet werden. Dies erhöht die Chancen auf eine höhere Rendite und Rente noch einmal deutlich.

- Zum dritten kann die Basisrente von jedem abgeschlossen werden, d.h. das Fördervolumen kann man familienintern beliebig verteilen (insbesondere auch an die Ehefrau).

Die staatliche Förderung dieser Rentenform ist denkbar einfach konzipiert. Beiträge können steuerlich als Sonderausgaben geltend gemacht werden und wirken steuermindernd.

Investiert man im Jahr 2019 z.B. 10.000 Euro in eine Basisrente, so sind davon 8.800 Euro steuerlich absetzbar. Beim aktuellen Spitzensteuersatz erhält man ca. 4.100 Euro als Steuerersparnis zurück (inkl. Soli und KiSt) – dieser Betrag erhöht sich jährlich bis auf etwa 4.600 Euro im Jahr 2025. Und nutzt man die fondsgebundene Variante der Basisrente, so könnten die Wertpapierkurse im vorangegangenen Beispiel um ca. 30 % fallen (nach Kosten), bis man das eingesetzte Eigenkapital erreicht – ein ordentlicher Puffer! Eine Basisrente stellt also eine staatlich geförderte Investition in Investmentfonds dar.

Im Gegenzug wird die Rente bei Bezug besteuert. Bei Renteneintritt z.B. im Jahr 2025 beträgt der Besteuerungsanteil 85 %, d.h. es bleibt der absolute Betrag, der sich aus den 15 % der Rentenleistung des Jahres nach Rentenbeginn ergibt, dauerhaft auch in den Folgejahren steuerfrei. Der steuerpflichtige Teil ist mit dem individuellen Steuersatz zu veranlagen. Da in der Rentenphase in der Regel der persönliche Steuersatz zusätzlich noch niedriger ist als in der Ansparphase, ist dies ein gutes Geschäft.

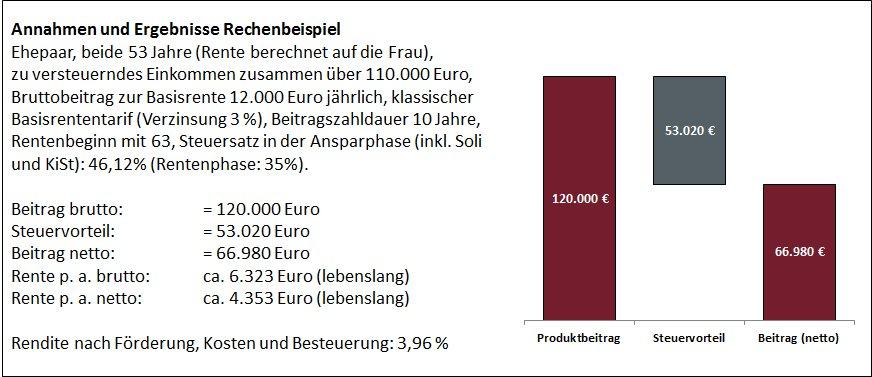

Betrachten wir nun ein Beispiel für 50plus. Investiert etwa ein Ehepaar zehn Jahre lang jeweils 12.000 Euro jährlich in eine auf die Frau abgeschlossene klassische Basisrente, so kann es, bei Rentenbeginn mit 63 Jahren, mit einer Rendite von knapp 3,96 % nach Förderung, Kosten und Besteuerung rechnen. Um die gleiche Rendite zum Beispiel mit einer Anleihe zu erzielen, müsste diese vor Abgeltungsteuer eine Rendite von etwa 5,5 % p. a. erzielen:

- durchschnittliche Abzugsfähigkeit der Beiträge: 95 %

- steuerpflichtiger Anteil der Rente (Jahr 2033): 89 %

- unterm Strich ein „Steuerplus“ von +6 %

- Nachsteuerrendite von 3,96 % p.a.

Weitere Rechenbeispiele und Besonderheiten zur Basisrente erklärt das IVFP unter https://www.ivfp.de/basisrente-2019

Das Institut für Vorsorge und Finanzplanung (IVFP) ist eine unabhängige und inhabergeführte Gesellschaft. Im Jahr 2001 gegründet und mit Hauptsitz in Altenstadt/WN steht es unter der fachlichen Leitung von Prof. Michael Hauer, Frank Nobis und Prof. Dr.Thomas Dommermuth. Es vergleicht und bewertet Produkte sowie Beratungsprozesse, bietet Finanzdienstleistern fachliche und strategische Beratung sowie eine Vielzahl an Softwarelösungen und Weiterbildungsmaßnahmen. Damit will das IVFP dazu beitragen, Vorsorge transparenter und verständlicher zu machen. Das IVFP-Team liefert bedarfsgerechte Lösungen für Marketing, Produktentwicklung, Vertrieb und Beratung. Zu seinen Kunden zählen zahlreiche namhafte Unternehmen wie AachenMünchener, Allianz, Alte Leipziger, AXA, Canada Life, Commerzbank, Concordia, Fidelity, HDI, LBS, neue leben, Postbank, Sparkassen Finanzgruppe, Standard Life, Die Stuttgarter, SwissLife, Union Investment, Versicherungskammer Bayern, Zurich u.v.a.

Institut für Vorsorge und Finanzplanung GmbH

Auf der Haide 1

92665 Altenstadt/WN

Telefon: +49 (9602) 9449280

Telefax: +49 (9602) 94492810

http://www.ivfp.de

Leiter Research

Telefon: +49 (9602) 9449-280

E-Mail: info@ivfp.de

![]()